Page 40 - Rapport annuel 2020

P. 40

Etats financiers

Etats financiers 8124

Le graphe suivant retrace l’évolution du prêt

moyen :

ANALYSE FINANCIÈRE

Des actifs stables

La présente analyse étudie l’évolution de la situation opérationnelle et financière selon la présentation IFRS.

Le graphe suivant retrace l’évolution de la structure de l’actif :

L’exercice 2020 constitue le cinquième exercice d’activité pour CFE.

Les indicateurs d’activité et du bilan ont évolué comme suit :

Activité 2019 2020 Evolution 100%

Nombre des clients actifs 5 178 6 741 30% 80%

Nombre des prêts déboursés 3 226 4 222 31% 41% Autres actifs

Nombre des agences 9 9 0% 60% 69% 68% 74% 73%

Effectif total 200 233 17% 4%

Nombre des agents de crédit 87 99 14% 40% 5% Immobilisations

Dont agents de crédit femmes 37 43 16% 20% 55% 3% 3% 2% nettes

Bilan 27% 29% 23% 25% Encours net du

Encours brut de crédit 47 723 913 69 381 108 45% 0% crédit

Total des actifs 63 331 588 92 292 893 46%

Capital 16 475 000 16 475 000 0% 2016 2017 2018 2019 2020

Fonds propres 12 307 044 12 058 449 -2%

Emprunts 41 782 271 71 248 112 71% L’encours de crédit constitue l’actif le plus important de l’institution. Il représente 73% des actifs. Les autres éléments

d’actif se composent des immobilisations (2%) et les autres actifs à court terme (25%) constitués essentiellement des

Une solide viabilité financière immobilisations financières (13%), de réserves prudentielles de liquidité et des produits à recevoir (9%).

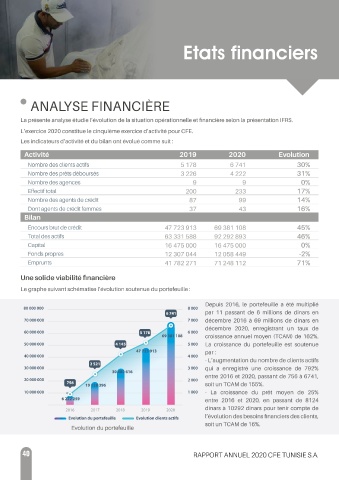

Le graphe suivant schématise l’évolution soutenue du portefeuille : Des Ressources solides

Les fonds propres se sont stabilisés à 24% du total des passifs depuis 2018, suite à l’augmentation de capital réalisée

Depuis 2016, le portefeuille a été multiplié en 2019 et l’émission d’une dette subordonnée en 2020. Ce niveau permet à notre institution de respecter les minima

par 11 passant de 6 millions de dinars en requis par l’ACM et par nos bailleurs de fonds les plus exigeants en termes de ratio de solvabilité.

décembre 2016 à 69 millions de dinars en

décembre 2020, enregistrant un taux de Des refinancements diversifiés

croissance annuel moyen (TCAM) de 162%.

La croissance du portefeuille est soutenue 82% 18% Les fonds mobilisés sont constitués majoritairement par des emprunts

par : à moyen terme contractés auprès des banques locales (82%) et

- L’augmentation du nombre de clients actifs d’institutions financières étrangères (18%). Le recours de plus en plus

qui a enregistré une croissance de 792% croissant à des financements étrangers s’explique par l’assèchement de

entre 2016 et 2020, passant de 756 à 6741, la liquidité sur le marché local ainsi que l’augmentation du taux moyen

soit un TCAM de 155%. du marché monétaire en 2019 et la crise sanitaire survenue en 2020. Ces

- La croissance du prêt moyen de 25% facteurs ont impacté significativement le coût moyen des ressources

entre 2016 et 2020, en passant de 8124 pour passer de 8,99% en 2018 à 10,53% en 2019 avant de s’établir à

dinars à 10292 dinars pour tenir compte de 9,78% en 2020. En plus des financements à travers des emprunts

l’évolution des besoins financiers des clients, bancaires classiques, le CFE a essayé de diversifier ses sources de

soit un TCAM de 16%. Bailleurs étrangers Banques locales financement à travers des souscriptions de billets de trésorerie.

Evolution du portefeuille

40 RAPPORT ANNUEL 2020 CFE TUNISIE S.A. RAPPORT ANNUEL 2020 CFE TUNISIE S.A. 41