Page 38 - CFE - Rapport annuel 2021

P. 38

États financiers Des actifs stables Répartition des actifs

L’encours de crédit constitue l’actif

le plus important de l’institution. Il

représente 66% des actifs. Les autres 41% 69% 68% 74% 71% 66%

Analyse financière éléments d’actif se composent des Encours net du crédit

Norme IFRS immobilisations (2%) et les autres 4% Immobilisations nettes

actifs à court terme (31%) constitués

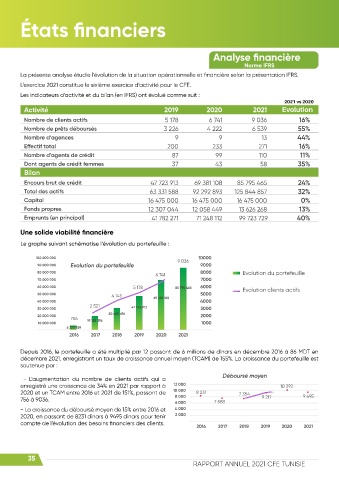

La présente analyse étudie l’évolution de la situation opérationnelle et financière selon la présentation IFRS. essentiellement d’immobilisations 2% Autres actifs

L’exercice 2021 constitue le sixième exercice d’activité pour le CFE. financières (13%), de réserves 5% 3% 3% 2% 31%

prudentielles de liquidité et de 55% 27% 29% 23% 27%

Les indicateurs d’activité et du bilan (en IFRS) ont évolué comme suit : produits à recevoir (14%).

2021 vs 2020 2016 2017 2018 2019 2020 2021

Activité 2019 2020 2021 Evolution Des Ressources solides

Nombre de clients actifs 5 178 6 741 9 036 16% Les fonds propres se sont établis à 18% du total des passifs en 2021 contre 22% en 2020, un niveau conforme aux

Nombre de prêts déboursés 3 226 4 222 6 539 55% bonnes pratiques internationales de la microfinance et qui permet à notre institution de respecter les minima requis

Nombre d’agences 9 9 13 44% par l’ACM au niveau des ratios de solvabilité.

Effectif total 200 233 271 16% Des refinancements diversifiés

Nombre d’agents de crédit 87 99 110 11%

Dont agents de crédit femmes 37 43 58 35% 16% Les fonds mobilisés sont constitués majoritairement par des emprunts à moyen terme

contractés auprès des banques locales (84%) et d’institutions financières étrangères (16%).

Bilan Le recours décroissant à des financements étrangers explique la baisse des coûts financiers

Encours brut de crédit 47 723 913 69 381 108 85 795 465 24% malgré l’augmentation du taux moyen du marché monétaire en 2021 et la continuité de la

Total des actifs 63 331 588 92 292 893 125 844 857 32% crise sanitaire survenue en 2020.

Capital 16 475 000 16 475 000 16 475 000 0% 84% Les négociations réalisées an 2021 en termes de taux ont impacté significativement

Fonds propres 12 307 044 12 058 449 13 626 268 13% Bailleurs étrangers le coût moyen des ressources pour passer de 9,78% en 2020 à 8,75% en 2021. Outre les

financements à travers des emprunts bancaires classiques, le CFE a diversifié ses sources

Emprunts (en principal) 41 782 271 71 248 112 99 723 729 40% Banques locales de financement à travers une souscription d’un emprunt obligataire.

Une solide viabilité financière 100 000 000 10.53% 9.78% 12.00% Banques locales

Le graphe suivant schématise l’évolution du portefeuille : 80 000 000 8.99% 0.00% Bailleurs étrangers

60 000 000 6.68% 8.75% 0.00% Capital

100 000 000 10000 0.00%

9 036 40 000 000 Coût moyen des ressources

90 000 000 Evolution du portefeuille 9000 2.56% 0.00%

80 000 000 8000 Evolution du portefeuille 20 000 000 0.00%

6 741

70 000 000 7000 0.00%

60 000 000 5 178 85 795 465 6000 Evolution clients actifs 2016 2017 2018 2019 2020 2021

50 000 000 4 145 5000

69 381 108

40 000 000 4000 Analyse des résultats

2 521

30 000 000 47 723 913 3000

30 480 616 L’exercice 2021, représente pour le CFE le meilleur exercice en termes de rentabilité en normes locales et internationales

20 000 000 2000

756 19 128 396 :

10 000 000 1000

6 222 259 - En Normes Comptables Tunisiennes (NCT), c’est la deuxième année de bénéfice net avec 1 626 KDT en 2021 contre

2016 2017 2018 2019 2020 2021 1 112 KDT en 2020.

- En normes Internationales (IFRS), l’année 2021 est la première année de bénéfice net qui s’est établi à 1 568 KDT en

Depuis 2016, le portefeuille a été multiplié par 12 passant de 6 millions de dinars en décembre 2016 à 86 MDT en 2021 contre un déficit de 248 KDT en 2020. Il serait bon de signaler que Le CFE a enregistré un bénéfice avant impôt

décembre 2021, enregistrant un taux de croissance annuel moyen (TCAM) de 155%. La croissance du portefeuille est de 661KDT en 2020. Elle a été significativement impactée par la baisse du taux d’imposition de 25% à 15% en 2020.

soutenue par : Cela a induit une charge d’impôt différé de 810 000 dinars.

Les résultats du CFE se sont améliorés malgré les répercussions négatives de la situation politico-économique et

Déboursé moyen

- L’augmentation du nombre de clients actifs qui a sanitaire du pays :

enregistré une croissance de 34% en 2021 par rapport à 12 000 10 292 - En NCT : Les revenus de 2021 ont évolué de 46% en 2021 par rapport à 2020 ;

2020 et un TCAM entre 2016 et 2021 de 151%, passant de 10 000 8 231 7 354 - L’expansion des revenus ont impacté significativement les liquidités.

756 à 9036. 8 000 9 217 9 495

6 000 7 588 L’augmentation des revenus a été appuyée par la baisse des coûts financiers relatifs aux banques locales et nos

- La croissance du déboursé moyen de 15% entre 2016 et 4 000 bailleurs de fonds.

2020, en passant de 8231 dinars à 9495 dinars pour tenir 2 000 - La sinistralité de divers secteurs d’activités en exposition avec le CFE suite à la crise sanitaire, ont engendré une

compte de l’évolution des besoins financiers des clients. 2016 2017 2018 2019 2020 2021 dotation aux provisions de 2 442 KDT avec une bonne maitrise du risque avec un PAR 30 de 1,98% et un PAR1 de 6,38%

en 2021.

35 36

RAPPORT ANNUEL 2021 CFE TUNISIE RAPPORT ANNUEL 2021 CFE TUNISIE